STEUERN - Deutschland

➡️ Steuern – Kritisches Info-Portal zum deutschen Steuersystem

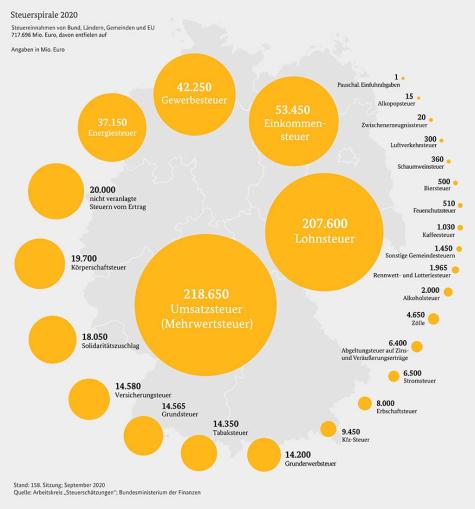

Einkommenssteuer, Grundsteuer, Umsatzsteuer und Gewerbesteuer. Es gibt über 50 Steuerarten und 200 Steuergesetze in Deutschland. Das Steuersystem hierzulande gilt als umfassend und äußerst komplex. Sowohl Privatpersonen als auch Unternehmen müssen eine Vielzahl von Regelungen und Vorschriften beachten.

Die Notwendigkeit, zahlreiche Dokumente einzureichen und umfassende Steuererklärungen auszufüllen, erzeugt einen erheblichen Verwaltungs- und Zeitaufwand und erschwert auch die Transparenz und Verständlichkeit für den Durchschnittsbürger.

Bessere Welt Info widmet sich mit diesem Info-Ratgeber der komplexen Welt der Steuern und bietet eine verständliche Übersicht zu den dringendsten Fragen. Wir schauen auf das grundlegende System und beschäftigen uns kritisch mit den Schwachstellen. Daneben werden die Vorteile von Einkommens-, Vermögens- oder Übergewinnsteuer behandelt und Maßnahmen aufgezeigt, wie man das deutsche Steuersystem verbessern könnte.

Das deutsche Steuersystem

Das Steuersystem dient dazu, die Einnahmen des Staates zu generieren sowie eine gerechte Verteilung der finanziellen Lasten zu gewährleisten. Es setzt sich aus direkten und indirekten Steuern zusammen, die auf verschiedene Einkommensquellen und Transaktionen anfallen.

Die Einkommensteuer ist eine der zentralen Säulen des deutschen Steuersystems. Sie wird auf das zu versteuernde Einkommen natürlicher Personen erhoben und umfasst diverse Einkunftsarten wie Einkommen aus nichtselbständiger Arbeit, selbständiger Tätigkeit, Kapitalvermögen, Vermietung und Verpachtung sowie andere Einkünfte.

Die Umsatzsteuer hingegen ist eine indirekte Steuer, die auf den Verkauf von Waren und Dienstleistungen anfällt. Unternehmen erheben die Umsatzsteuer von ihren Kunden und führen sie an das Finanzamt ab. Diese Form der Besteuerung zielt darauf ab, den Konsum zu besteuern.

Die Körperschaftsteuer richtet sich an juristische Personen, insbesondere Kapitalgesellschaften wie GmbHs und AGs. Diese zahlen Steuern auf ihre erzielten Gewinne. Die Gewerbesteuer, hingegen, ist eine kommunale Steuer, die auf den Gewinn von Gewerbetreibenden abzielt und von den Städten und Gemeinden festgesetzt wird.

Die Grundsteuer schließlich basiert auf dem Wert von Grundstücken und ist eine bedeutende Einnahmequelle für Kommunen. Auch hier gibt es Debatten über die Berechnungsmethoden und die potenzielle Reformierung des Systems.

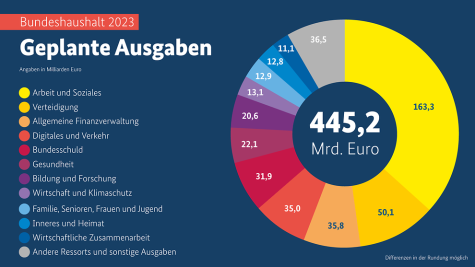

Daneben gibt es noch die Investmentsteuer, die Kraftfahrzeugsteuer, die Abgeltungssteuer, die Energiesteuer oder die Lohnsteuer. 2022 wurden in Deutschland 896 Milliarden Steuern eingenommen, die dann für den Bundeshaushalt und die Finanzierung der öffentlichen Bereiche genutzt werden können (destatis 2023).

Die Parteien zur Steuerpolitik

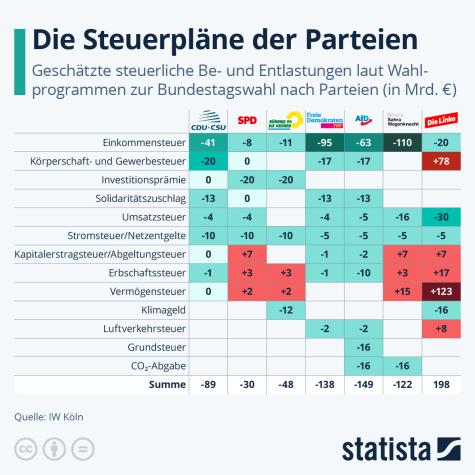

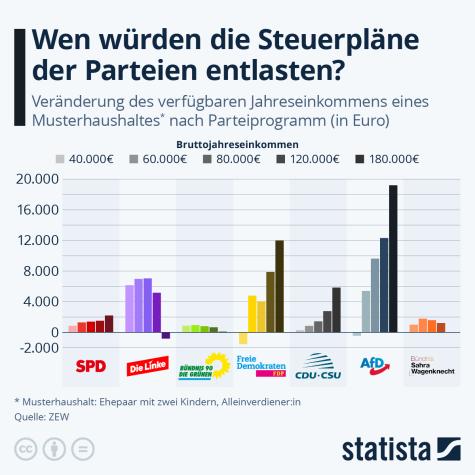

Die Union plant, den Steuerfreibetrag zu erhöhen und den Einkommensteuertarif abzuflachen, um die Bürgerinnen und Bürger um insgesamt rund 41 Milliarden Euro zu entlasten. Allerdings profitieren vor allem Besserverdienende von der geplanten Anhebung der Einkommensgrenze für den Spitzensteuersatz. Zudem soll der Solidaritätszuschlag vollständig abgeschafft werden, wovon ebenfalls überwiegend Besserverdienende und Unternehmen profitieren, die diesen aktuell zahlen. Weitere Maßnahmen umfassen eine Senkung der Umsatzsteuer für die Gastronomie sowie eine Reduzierung der Unternehmenssteuer auf unter 25 %, um die Wettbewerbsfähigkeit Deutschlands zu stärken. Steuerfreie Zuschläge für Überstunden sollen ebenfalls eingeführt werden.

Die SPD möchte auch die Einkommensgrenze für den Spitzensteuersatz auf 93.000 Euro anheben, plant jedoch, Spitzenverdiener stärker zu belasten. Dazu sollen der Spitzensteuersatz und der Reichensteuersatz erhöht werden. Außerdem strebt die SPD die Abschaffung der Abgeltungsteuer an, so dass Kapitalerträge künftig mit dem persönlichen Steuersatz besteuert werden. Durch die Einführung einer Finanztransaktionssteuer sollen zudem Finanzprodukte besteuert werden. Darüber hinaus setzt sich die SPD für die Wiedereinführung der Vermögensteuer und eine Verschärfung der Erbschaftsteuer ein, um größere Vermögen und Erbschaften stärker zu belasten. Weitere Maßnahmen umfassen eine Senkung der Mehrwertsteuer auf Lebensmittel sowie die steuerliche Förderung der Betriebsrente für Geringverdiener.

Die AfD fordert ein vereinfachtes Steuersystem mit weniger Stufen und niedrigeren Steuersätzen. Der Grundfreibetrag soll auf 15.000 Euro erhöht werden, während die Einkommen-, Konsum- und Unternehmenssteuern gesenkt werden sollen. Ebenso spricht sich die Partei für die Abschaffung der Grundsteuer und des Solidaritätszuschlags aus. Der Sparerpauschbetrag soll auf 2.400 Euro angehoben werden. Familien sollen durch die Einführung eines Familiensplittings steuerlich entlastet werden. Vermögens- und Erbschaftssteuern lehnt die AfD strikt ab und bezeichnet sie als „unsozial“ und „wachstumshemmend“. Zusätzlich möchte sie die Energiesteuern sowie die CO₂-Abgabe reduzieren.

Bündnis 90/Die Grünen möchten den Grundfreibetrag anheben, um niedrige und mittlere Einkommen zu entlasten. Gleichzeitig fordern sie eine Erhöhung des Spitzensteuersatzes sowie eine Reform des Ehegattensplittings, um Paare individueller zu besteuern und die finanzielle Eigenständigkeit von Frauen zu fördern. Darüber hinaus schlagen die Grünen eine Einführung einer Milliardärssteuer und eine stärkere Besteuerung großer Erbschaften vor. Auch der Abbau klimaschädlicher Subventionen ist ein zentrales Anliegen der Partei. Die Stromsteuer soll auf das europäische Mindestniveau abgesenkt werden.

Die FDP setzt auf ein einfacheres Steuersystem mit einem linear-progressiven Einkommensteuertarif, bei dem der Spitzensteuersatz erst ab einem Einkommen von 96.600 Euro gilt. Der Grundfreibetrag soll um mindestens 1.000 Euro erhöht werden. Unternehmen will die Partei durch eine Reduzierung der Steuerlast auf unter 25 % entlasten und fordert die vollständige Abschaffung des Solidaritätszuschlags. Zur Senkung der Strompreise plant die FDP eine Reform der Netzentgelte sowie eine Reduzierung der Stromsteuer. Auch die Freibeträge bei der Erbschaft- und Schenkungssteuer sollen an die Inflation angepasst werden. Eine Reichensteuer lehnt die FDP weiterhin ab.

Die Linke fordert die vollständige Befreiung der Mehrwertsteuer auf Grundnahrungsmitteln, um einkommensschwache Haushalte zu entlasten. Sie strebt eine stärkere Besteuerung von Großvermögen und hohen Erbschaften an: Erbschaften über drei Millionen Euro sollen mit 60 % besteuert werden. Die Partei möchte eine Vermögensteuer einführen, die ab einem Privatvermögen von einer Million Euro bzw. einem Betriebsvermögen von fünf Millionen Euro greift. Ihr Ziel: „Milliardäre abschaffen.“ Einkommen bis 16.800 Euro sollen steuerfrei bleiben, während der Solidaritätszuschlag für die reichsten 10 % weiterhin erhoben wird. Die Körperschaftsteuer soll auf 25 % steigen, und Steuervermeidung wird stärker bekämpft. Eine Finanztransaktionssteuer von 0,1 % soll jährlich 36 Milliarden Euro einbringen. Zusätzlich plant die Linke eine Übergewinnsteuer von 90 %, um übermäßige Profite in Krisenzeiten zu begrenzen.

Das Bündnis Sahra Wagenknecht spricht sich für die Entlastung von Geringverdienern aus. Der Grundfreibetrag soll erhöht, Renten bis zu 2.000 Euro steuerfrei gestellt werden. Der Spitzensteuersatz soll erst bei einem „sehr hohen Einkommen“ greifen. Gleichzeitig fordert die Partei eine stärkere Besteuerung von Reichen und Großvermögen. Vermögen ab 25 Millionen Euro sollen mit 1 % besteuert werden, mit steigenden Sätzen für höhere Vermögen. Auch hohe Erbschaften sollen stärker belastet werden. Eine Finanztransaktionssteuer soll den Spekulationshandel eindämmen, und die Reform der Gewerbesteuer soll Gewinnverlagerungen ins Ausland verhindern. Steuerprivilegien bei Immobilienverkäufen sollen abgeschafft werden, und steuerfreie Wertsteigerungen sollen nur noch für selbst genutzten Wohnraum gelten.

Fazit

Die Steuerkonzepte der Parteien zeigen eine klare Trennlinie: Während konservative Parteien wie CDU/CSU, FDP und AfD vor allem Wohlhabende und Unternehmen entlasten wollen, etwa durch die Abschaffung des Solidaritätszuschlags, die Senkung von Unternehmenssteuern und den Verzicht auf Vermögens- und Erbschaftssteuern, setzen sozial orientierte Parteien wie SPD, Grüne, Die Linke und das BSW auf eine stärkere Umverteilung. Sie planen, Spitzenverdiener sowie große Vermögen und Erbschaften höher zu besteuern, um soziale Ungleichheit zu reduzieren und öffentliche Aufgaben zu finanzieren. Von diesen Ansätzen würden insbesondere die Mittelschicht und einkommensschwache Gruppen profitieren, während die konservativen Vorschläge vor allem Wohlhabenden und großen Unternehmen zugutekommen. Hinsichtlich der geplanten Vorhaben stellt sich auch die Frage der Finanzierung. Alle Parteien, mit Ausnahme der Linken, würden mit ihrer Steuerpolitik massive Einbußen verzeichnen. Allen voran die AfD und FDP, bei deren Steuerplänen zukünftig Milliarden Euro in der Haushaltskasse fehlen würden. Wie dieses Defizit ausgeglichen werden soll hat keine der aufgeführten Parteien näher erläutert.

Ungerechtigkeiten im deutschen Steuersystem

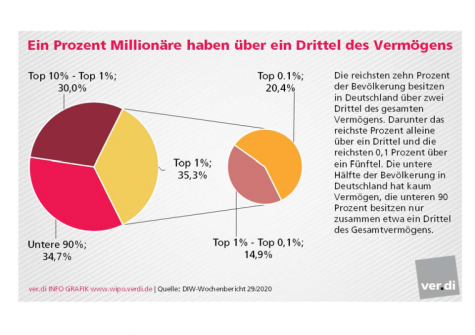

Das Steuersystem wird neben seiner Komplexität, allerdings auch oft für seine Ungerechtigkeit kritisiert. In Deutschland besitzen die reichsten 10% mehr als die Hälfte des Gesamtvermögens. (taz 2023) Dies wird gestützt durch das Steuersystem. Zwar implizieren die progressiven Steuersätze, dass Personen mit höherem Einkommen einen prozentual höheren Anteil ihres Einkommens an Steuern entrichten. Doch Arbeit wird viel stärker besteuert, als Vermögen und Erbschaften.

Auch die unterschiedliche Besteuerung von Arbeitnehmern im Vergleich zu Selbstständigen und Unternehmen wird als eine Ungerechtigkeit empfunden. Einige Selbstständige und Unternehmen könnten durch geschickte Gestaltungen ihre Steuerlast minimieren, während Arbeitnehmer oft weniger Spielraum für steuerliche Optimierung haben. Reiche haben zudem Vorteile durch die Bemessungsgrenze bei den Sozialabgaben. Je mehr man verdient, desto geringer der prozentuale Anteil der Sozialabgaben. Die Steuern von Millionären in Deutschland liegen bei 24% - während ein durchschnittlicher Arbeitnehmer 32% abführt (Netzwerk Steuergerechtigkeit 2023).

Das liegt beispielsweise an der niedrigeren Besteuerung von Kapitalerträgen im Verhältnis zum Einkommen oder der Möglichkeit, Mieteinnahmen oder Gewinnbeteiligungen über Tochterunternehmen abzurechnen. Während die Steuerlast seit 2010 für Gutverdiener kontinuierlich gesunken ist, ist sie beim Rest gestiegen. Vor allem untere und mittlere Einkommensgruppen sind verhältnismäßig stark belastet. Allerdings gibt es auch einige wenige Superreiche, die damit unzufrieden sind. Die Organisation taxmenow ist ein Zusammenschluss reicher Menschen, die für eine konsequente Besteuerung von Vermögen eintreten.

Die Mehrwertsteuer belastet einkommensschwächere Haushalte im Verhältnis zu ihrem Einkommen stärker. Der proportional zum Verkaufspreis erhobene Steuersatz führt dazu, dass Personen mit niedrigerem Einkommen einen größeren Anteil ihres Budgets für die Steuern ausgeben, insbesondere weil die Steuer auf Grundbedürfnisse wie Lebensmittel und Kleidung erhoben wird. Die fehlende Differenzierung zwischen Luxusgütern und Notwendigkeiten verstärkt diese Wahrnehmung von Ungerechtigkeit. Seit Jahren wird daher eine Abschaffung der Mehrwertsteuer auf Grundnahrungsmittel gefordert.

Diese Ungerechtigkeiten des Steuersystems fördern das soziale Ungleichgewicht. Die Schere zwischen Arm und Reich wächst zunehmend (t-online 2023). Das stellt eine Gefahr für unsere Demokratie dar. Auch die Frage, ob die aus Steuern generierten Einnahmen angemessen für soziale Programme und Transferleistungen verwendet werden, spielt dabei eine entscheidende Rolle. Aktuell ist der Bundeshaushalt überlastet – und gleichzeitig fehlen wichtige Gelder im Bildungs-, Gesundheits- oder Sozialbereich. Viele Bürger fragen sich zu Recht, was mit ihren Steuergeldern passiert – denn die Steuerabgaben steigen in den letzten Jahren stetig.

Steuerhinterziehung und Steueroasen

Die Möglichkeit der Steuervermeidung und -hinterziehung durch komplexe Steuergestaltungen oder die Nutzung von Steueroasen führt zu großen Ungerechtigkeiten im System. Wohlhabende Einzelpersonen und Unternehmen können oft ihre Steuerlast oftmals sogar legal reduzieren und durch teure Steuerberater Schlupflöcher finden, während weniger vermögende Bürger diese Möglichkeiten nicht in gleichem Maße haben.

2020 wurden in Deutschland 1,25 Milliarden Euro hinterzogen (FAZ 2021). Diese Summe geht aus Urteilen und Strafbefehlen hervor. Die eigentliche Zahl dürfte allerdings deutlich höher liegen, denn Steuerhinterziehung bleibt nach wie vor oft unentdeckt. Schätzungen gehen dabei von 125 Milliarden Euro aus. Gelder, die die deutschen Bürger in vielen Bereichen dringend brauchen (RND 2019).

Man hat zwar verschiedene Maßnahmen ergriffen, um Steuerhinterziehung zu bekämpfen. Dazu gehören internationale Kooperationen, die Nutzung von Datenleaks wie die Panama oder Pandora Papers, die Einführung von Meldepflichten für Steuergestaltungen und die Stärkung der Finanzbehörden.

Doch konsequent wird die Steuerhinterziehung in Deutschland nicht bekämpft. Bestimmte Bereiche gelten nach wie vor als besonders anfällig für Steuerhinterziehung, darunter grenzüberschreitende Transaktionen und die Verwendung von Offshore-Konten. Wirkungsvolle Maßnahmen auf diesen Gebieten gibt es, trotz hinreichender Vorschläge, kaum. Behörden arbeiten nicht umfassend zusammen, sind massiv unterfinanziert und langwierige Bürokratie verhindert ein konsequentes und vor allem schnelles Eingreifen.

Zum System der Steuerhinterziehung gehören auch Steueroasen. Deutsche Unternehmen und Privatpersonen nutzen Steueroasen, um ihre Steuerlast zu minimieren. Dies geschieht durch komplizierte Unternehmensstrukturen, Gewinnverlagerungen und die Nutzung von Niedrigsteuerländern.

Experten sprechen von bis zu 50 Milliarden Euro, die so jedes Jahr an den deutschen Behörden vorbei gelenkt werden (Dlf 2019). Allein internationale Konzerne, die in Deutschland tätig sind, hinterziehen so pro Jahr 21 Milliarden Euro (Spiegel 2019). Die Globalisierung ermöglicht es diesen multinationalen Unternehmen, ihre Geschäfte grenzüberschreitend zu tätigen und so auch Gelder beliebig dorthin zu transferieren, wo es günstige Steuerbedingungen gibt. Die Gelder flossen zu großen Teilen nach Luxemburg, Irland, in die Niederlanden oder die Schweiz.

Reichen-, Vermögens- und Erbschaftssteuer

Die Reichensteuer, Erbschaftssteuer und Vermögenssteuer sind Instrumente, die in vielen Diskussionen über die Schaffung sozialer Gerechtigkeit eine Rolle spielen. Die Reichensteuer bezieht sich auf die Besteuerung von Einkommen und Vermögen von Personen mit hohen Einkommen. Sie ist darauf ausgerichtet, eine progressive Besteuerung sicherzustellen, bei der Menschen mit höherem Einkommen prozentual mehr Steuern zahlen.

Dies kann helfen, Einkommensungleichheiten zu verringern und eine gerechtere Beitragsverteilung zum Gemeinwohl sicherzustellen. Menschen mit höherem Einkommen tragen aufgrund ihrer finanziellen Leistungsfähigkeit somit einen größeren Teil zur Finanzierung öffentlicher Aufgaben bei.

Die Erbschaftssteuer wird auf ererbte Vermögenswerte erhoben und soll sicherstellen, dass Vermögensübertragungen zwischen Generationen fair besteuert werden. Aktuell werden Erbschaften zwar besteuert, aber es gibt hohe Freibeträge und viele Möglichkeiten, diese Steuer zu umgehen. Von jährlich 300 Milliarden Euro vererbten Vermögens, fließen nur 6 Milliarden Euro als Steuern an den Staat. Je mehr Geld jemand erbt, desto weniger Steuern zahlt er prozentual.

Umfassende Erbschaftssteuern können die Chancengleichheit verbessern und dazu beitragen, einen fairen Wettbewerb und gleiche Startbedingungen für alle Bürgerinnen und Bürger zu gewährleisten.

Die Vermögenssteuer, die es in Deutschland bis 1996 gab und dann ausgesetzt wurde, besteuert den Gesamtwert des Vermögens einer Person. Durch sie könnten bis zu 20 Milliarden Euro jährlich in die öffentlichen Kassen fließen (verdi 2023).

Vermögenssteuern mildern übermäßige Vermögenskonzentration ab, indem Anreize für eine breitere Verteilung von Vermögenswerten geschaffen werden. Dies könnte eine nachhaltige wirtschaftliche Entwicklung fördern und die negativen Auswirkungen von sozialer Ungleichheit mildern.

Die Einnahmen aus Reichen-, Erbschafts- und Vermögenssteuern können zur Finanzierung von sozialen Programmen und öffentlichen Dienstleistungen genutzt werden. Dies kann die Bildungs- und Gesundheitsinfrastruktur stärken und somit die Lebensqualität für die gesamte Gesellschaft verbessern.

Bislang scheitert eine konsequente Umsetzung solcher Steuergesetze leider am politischen Unwillen. Denn eine Politik der sozialen Gerechtigkeit würde eine Abkehr zu den aktuellen Säulen des hierzulande herrschenden Kapitalismus bedeuten, der auf Ökonomisierung, Privatisierung, Kommerzialisierung und Deregulierung. Ungleichheit ist das Kernelement dieses Systems, das harte Arbeit und Leistung propagiert.

Einige wenige können hohe Gewinne und Wohlstand erreichen – auf Kosten der restlichen Gesellschaft. Die Wohlhabenden in unserer Gesellschaft wissen, dass ihr Reichtum auf Ungerechtigkeit fußt, und nutzen ihn. Durch Parteifinanzierungen, Medienübernahmen oder geschickte Öffentlichkeitsarbeit lenken sie die öffentlichen und politischen Diskurs, um ihre Macht zu erhalten und Maßnahmen der sozialen Gerechtigkeit zu unterbinden. Das zeigt sich auch im Verhalten von Parteien wie der FDP oder der CDU, die sich aktiv gegen die Wiedereinführung der Vermögenssteuer oder eine Reform der Erbschaftssteuer aussprechen.

Übergewinnssteuer

Die Übergewinnsteuer, auch als Exzessgewinnsteuer bekannt, ist eine steuerliche Maßnahme, die darauf abzielt, überdurchschnittlich hohe Gewinne von Unternehmen in bestimmten Branchen oder unter spezifischen Umständen zu besteuern. Denn in Zeiten von Marktverzerrungen oder monopolistischen Strukturen könnten einige Unternehmen außergewöhnliche Gewinne erzielen.

Im Kontext der Corona-Pandemie hätte die Einführung einer Übergewinnsteuer dazu beitragen können, Unternehmen aus dem Einzelhandel, der Pharmaindustrie oder dem Online-Handel, die überdurchschnittlich von der Krise profitieren, gerechter zu besteuern und sicherzustellen, dass sie einen angemessenen Beitrag zur Bewältigung der Herausforderungen leisten. Diese Steuer könnte nicht nur finanzielle Ungleichheiten mildern, sondern auch als Instrument dienen, um zusätzliche Ressourcen für die Unterstützung von Gesundheitsmaßnahmen und sozialen Initiativen in Krisenzeiten zu mobilisieren.

Darüber hinaus könnte die Übergewinnsteuer als Instrument eingesetzt werden, um spezifische politische Ziele zu unterstützen. Zum Beispiel könnte sie als Instrument eingesetzt werden, um Unternehmen in Branchen mit hohem Umweltverschmutzungspotenzial zu besteuern und Anreize für umweltfreundliches Verhalten zu schaffen.

Maßnahmen für mehr Steuergerechtigkeit

Die Einkommensteuer, als zentrales Instrument zur Einnahmensgenerierung des Staates, könnte durch eine Anpassung der Steuersätze, insbesondere für höhere Einkommensgruppen, reformiert werden. Gleichzeitig könnte eine Erhöhung von Freibeträgen Geringverdiener entlasten.

Die Wiedereinführung der Vermögenssteuer mit einer progressiven Gestaltung wäre sinnvoll, um die Ungleichheit im Vermögensbesitz zu reduzieren. Großzügige Freibeträge für geringere Vermögen könnten sicherstellen, dass die Steuerlast angemessen verteilt wird.

Eine Reform der Erbschaftssteuer, inklusive Überprüfung von Freibeträgen und progressive Besteuerung größerer Erbschaften, könnte eine gerechtere Besteuerung bei der Vererbung sicherstellen, ohne den Fortbestand von Familienunternehmen unangemessen zu gefährden.

Eine ökologische Steuerreform, mit der Einführung von Umweltsteuern auf CO2-Emissionen und Ressourcenverbrauch, würde ökologische Ziele fördern und zu einer gerechteren Verteilung der Steuerlast beitragen.

Maßnahmen gegen Steuervermeidung müssen internationale Standards für Informationsaustausch, schärfere Regeln für Steueroasen und Schließung von Schlupflöchern umfassen. Die Überprüfung von Steuervergünstigungen sollte sicherstellen, dass sie ihren beabsichtigten Zweck erfüllen und nicht dazu dienen, bestimmte Gruppen oder Branchen unverhältnismäßig zu bevorzugen.

Eine transparentere Steuergesetzgebung könnte Bürger und Unternehmendarüber hinaus dabei unterstützen, ihre steuerlichen Verpflichtungen besser zu verstehen und mögliche Schlupflöcher zu reduzieren.

Schlussendlich ist die Verwendung von Steuereinnahmen für sozial gerechte Programme, Bildung, Gesundheitsversorgung und soziale Sicherungssysteme entscheidend, um soziale Ungleichheiten zu mildern und sicherzustellen, dass die Gesellschaft als Ganzes von den Steuereinnahmen profitiert.

Autor: Maximilian Stark 18.12.23, lizenziert unter CC BY-NC-SA 4.0

Für mehr Infos lies unten weiter ⬇️

Infos zu STEUERN - Deutschland

- Portale[29]

- Stiftungen[7]

- Organisationen[6]

- Steuergeschenke für Großkonzerne[20]

- Steuergerechtigkeit?[70]

- Artikel zu Steuern[118]

- Reichen- & Erbschaftsteuer[67]

- Börsen- und Ökosteuer[6]

- Steuerboykott[14]

- Steuerverschwendung[13]

- Steuerhinterziehung[46]

- Übergewinnsteuer 2022[46]

- Neue Grundsteuererklärung 2022[30]

- Grunderbe / Chancenkonto[10]

- Wegzugssteuer[4]

- Parteien zu Steuern[7]